Аналитики InvestGame подготовили исследование по сделкам в игровой индустрии за прошлый год. Он оказался урожайным. Объемы инвестиций, публичных размещений и M&A-соглашений достигли отметки в $33,6 млрд.

Важно: у компании нет массива сравнительных данных за предыдущие годы, поскольку она начала анализировать сделки только в 2020 году. Также собранная статистика не учитывает сделки, связанные с азартными развлечениями (казино и прочее).

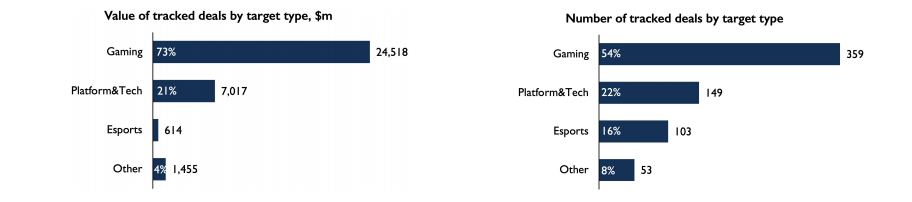

Всего InvestGame подробно рассмотрела три ключевых сектора: гейминг, игровые платформы и технологии, а также киберспорт. Мы выбрали главное про игры — прочитать об остальном можно в самом отчете.

Но сперва общая картина

- За 2020 год в мире провели 664 сделки, связанные с игровой индустрии. Из них 359 напрямую относились к играм, 149 — к платформам и технологиям, 103 — к киберспорту, 53 — к другим сегментам.

- Общий объем сделок составил $33,6 млрд. На игровые компании было потрачено $24,5 млрд, на платформы и технологии — $7 млрд, на киберспортивные компании — $614 млн, на остальное — $1,4 млрд.

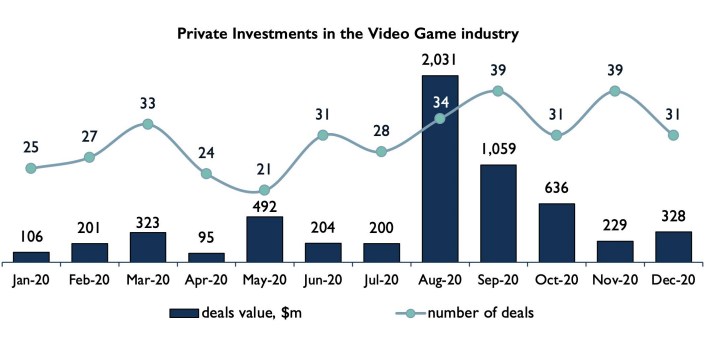

Объем и выручка сделок в игровой индустрии за 2020 год

- Чаще всего сделки заключали в США. На счету Штатов 36% от числа всех сделок и четыре сделки, входящие в топ-10 крупнейших.

- Немногим реже сделки проводили в Китае. Поднебесная оказалась в ответе за 27% соглашений и четыре из десяти топовых сделок.

- Частные инвестиции оказались самым распространенным видом сделок в индустрии, хотя и не самым денежным, — на 363 вложений пришлось «только» $5,9 млрд.

- Наиболее активно инвестировали во второй половине 2020 года. Именно тогда провели 55% транзакций, стоимость которых составила примерно $4,4 млрд (75% от суммы всех частных инвестиций).

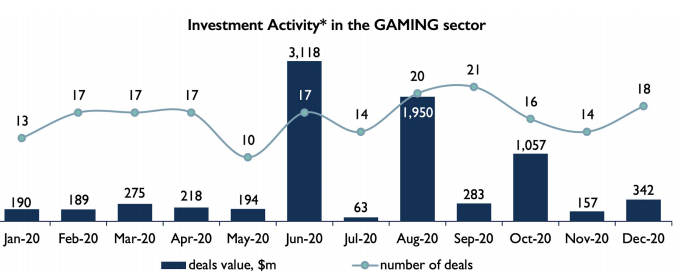

Динамика частных инвестиций в игровой индустрии в 2020 году

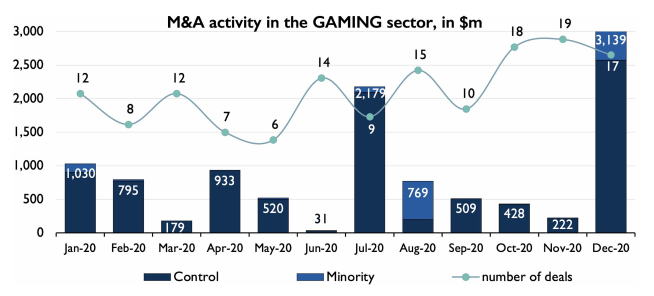

- 2020 год стал крупнейшим для M&A-соглашений в игровой индустрии (до этого рекордным считался 2016-ый). Всего за 2020 год на рынке закрыли 219 сделок с общим размером в $12,6 млрд. А если учесть объявленные, но пока не завершенные сделки вроде поглощения ZeniMax Media корпорацией Microsoft, то эта сумма подскочит до $22,2 млрд.

- Ключевые покупатели 2020 года — Tencent, Embracer, Stillfront и Zynga. Суммарно они заключили 60% от всех сделок.

- Двумя самыми дорогими приобретениями в ушедшем году были покупка Peak Games компанией Zynga (около $2 млрд) и продажа Leyou Technologies китайскому гиганту Tencent (примерно $1,4 млрд).

Динамика слияний и поглощений в игровой индустрии в 2020 году

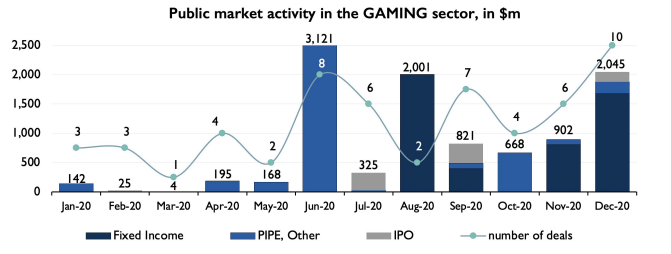

- 2020-ый мог выйти неудачным годом для публичных размещений, относящихся к игровой индустрии. В первом квартале активность рынке практически полностью замерла, но она сумела наверстать упущенное позднее из-за всплеска интереса к сектору развлечений. Объем PO (Public Offering activity) за год превысил $15 млрд.

- Несмотря на рыночную нестабильность, в прошлом году сразу 18 компаний решили стать публичными. Самые «денежные» IPO организовали Unity Software, Skillz и Kakao Games — в совокупности они привлекли $2,8 млрд.

Динамика публичных размещений в игровой индустрии в 2020 году

Сделки в игровом сегменте

Инвестиции:

- игровой сектор установил в 2020-ом новый рекорд по количеству инвестиций. Если сложить все венчурные, корпоративные и частные вложения в компании, напрямую связанные с играми, — общая сумма за 194 сделки составит впечатляющие $8 млрд;

Динамика инвестиций, связанных с играми, в 2020 году

- $4,8 млрд (61%) пришлись на инвестиции всего в три компании: NetEase, Epic Games и Embracer Group;

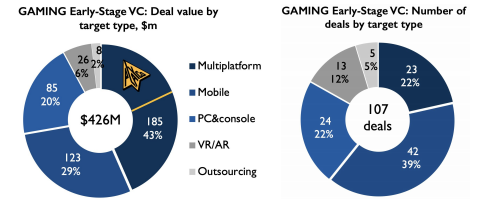

- предпосевные и посевные инвестиции в издателей и разработчиков составили порядка $426 млн из всех $8 млрд. Причем наиболее часто на ранних стадиях инвесторы вкладывали средства в мобайл, — к этому сегменту отнеслось 39% сделок (42 из 107) с суммарной стоимостью в $185 млн;

- хотя мобайл и занял лидирующую позицию по ранним инвестициям, самая крупная сделка была в мультиплатформенном сегменте. В сентябре стартап для мгновенных игр Playco привлек $100 млн при оценке в $1 млрд;

Распределение ранних инвестиций в компании, связанные с играми, по сегментам

- на сделки более поздних этапов финансирования пришлось $2,9 млрд через 48 транзакций. Большая часть денег (70%) пошла на разработчиков и издателей мультиплатформенных игр (в основном, для PC и смартфонов);

- наиболее крупные инвестиции на поздних стадиях получили Epic Games ($1,78 млрд) и Roblox ($670 млн);

- также в 2020 году инвесторы вкладывали немало денег не только в сами игровые компании, но и в венчурные фонды, ориентированные на игры. Например, в Griffin Gaming Partners ($235 млн), Bitkraft ($165 млн), Grishin Robotics ($100 млн), March Gaming ($60 млн), Ne3twork ($50 млн), Transcend Fund ($50 млн) и VGames ($30 млн);

- самые активные фонды прошлого года — Bitkraft, Galaxy Interactive и Andreessen Horowitz.

Слияния и поглощения:

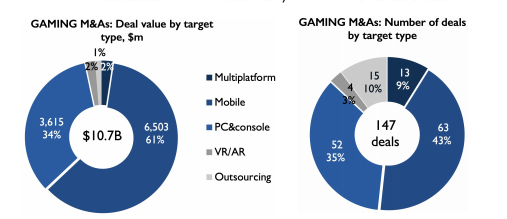

- на приобретение игровых компаний ушло $10,7 млрд.

Динамика M&A-активности, связанной с играми, в 2020 году

- причем чаще всего покупали тех, кто специализируется на конкретной платформе, — эти 115 сделок обошлись в $10,1 млрд. Для сравнения, мультиплатформенный сегмент смог похвастаться только 13 покупками на общую сумму в $250 млн;

Распределение покупок и слияний игровых компаний по сегментам

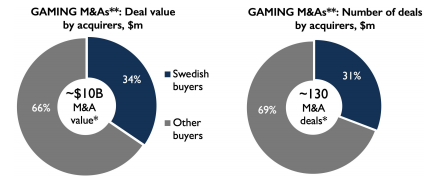

- в 2020 году на M&A-рынке неплохо проявили себя компании из Швеции. На их долю пришелся 31% всех покупок в сегменте гейминга. Ведущим шведским стратегическим инвестором была Embracer, которая потратила $1,4 млрд в 25 сделках. Среди других шведских фирм были также активны Stillfront, Enad Global, MTG и Thunderful Group;

Соотношение шведских компаний к остальным

- а вот среди мировых стратегических инвесторов особенно отметились Tencent, Zynga и Microsoft.

Публичное размещение акций:

- из-за пандемии COVID-19 на фондовом рынке до конца весны наблюдалось затишье. Позднее ситуация наладилась. К примеру, в июле и августе повторные размещения провели NetEase ($2,7 млрд) и Activision Blizzard ($2 млрд) соответственно. Отметим, что это были самые масштабные размещения на бирже в прошлом году;

Динамика публичных размещений, связанных с играми, в 2020 году

- в целом за год 11 игровых компаний впервые вышли на биржу, где суммарно собрали $0,9 млрд (здесь не учитывается IPO у Unity, поскольку InvestGame относит разработчика к сегменту технологических платформ, а не игр);

- всего в прошлом году компании, связанные играми, привлекли на фондовом рынке $4,7 млрд, совершив 39 транзакций.

Прогноз на 2021 год

- В этом году продолжится консолидация рынка, считает InvestGame. Место наиболее активных покупателей, вероятно, достанется Tencent и скандинавским корпорациям (например, Embracer). К ним также могут присоединиться и многие американские компании.

- InvestGame предполагает, что в 2021 году крупные игровые компании составят конкуренцию венчурным фондам в плане инвестиций.

- Также аналитики прогнозируют, что в 2021 году пройдет немало IPO. Основные кандидаты на успешные первичные размещения, по мнению InvestGame, — Scopely, AppLovin и Epic Games.

Комментарии

Ответить