Налоговые льготы остаются ключевым инструментом правительств разных стран для привлечения цифровых и R&D-компаний. Особенно это касается налога на прибыль (CIT), который считается одним из самых обременительных. Эксперты Futura Digital в колонке для App2Top рассказали о наиболее актуальных видах льгот по CIT для IT и GameDev-компаний, которые востребованы среди их клиентов.

Александра Курдюмова, сооснователь Futura Digital, и Роман Моторин, юрист Futura Digital

1. Вычеты R&D и разработку ПО

Что за льгота? Возможность списать расходы на разработку ПО по ставке свыше 100% вместо капитализации.

Где применяется (примеры) — Чехия, Дания.

Актуально для компаний с высокими затратами на разработку, стартапов с высоким уровнем расходования денежных средств.

Детали

Обычно компания, которая несет такие расходы, может поступить одним из следующих способов:

- списать эти расходы сразу (если это позволяет налоговое законодательство конкретной страны);

- капитализировать их как стоимость нематериальных активов.

Некоторые юрисдикции позволяют списывать такие расходы сразу, да к тому же по ставке выше 100%. Это означает, что компания может увеличить свои затраты на разработку в отчетности, и тем самым уменьшить размер налога на прибыль.

Пример

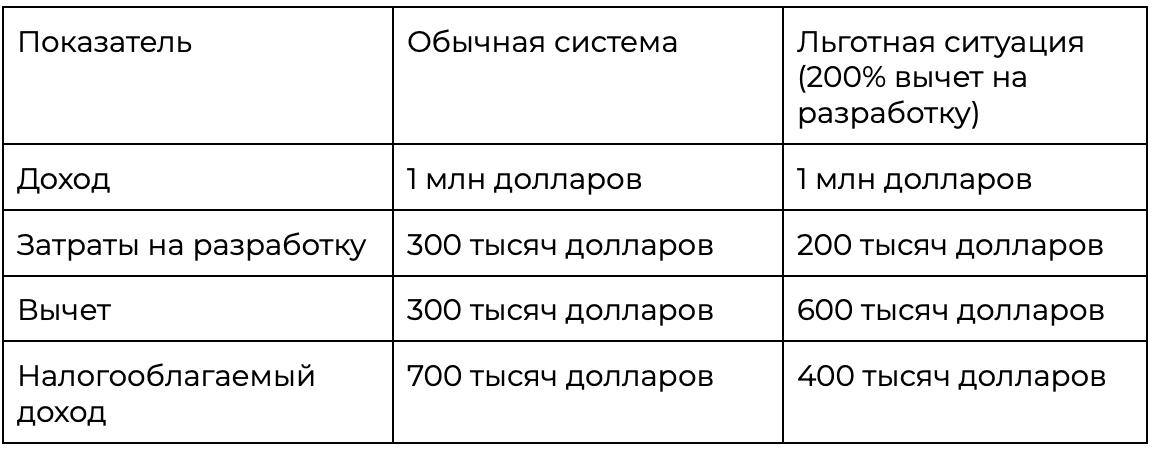

Рассмотрим компанию, которая получает в 2024 году выручку в размере 1 млн долларов (доход без учета затрат) и тратит 300 тысяч долларов на разработку в течение 2024-го. Для простоты примера допустим, что у компании нет других затрат.

Благодаря льготному вычету в размере 200% от реальных затрат, компания уменьшает свою налогооблагаемую прибыль с 700 тысяч долларов до 400 тысяч долларов, что приводит к снижению суммы налога к уплате.

Эффект льготы

Чем больше компания тратит на разработку, тем меньше она платит налога на прибыль и тем большая доля ее прибыли не облагается налогом.

Важно! Если ваша компания еще не получает прибыль, но уже несет большие расходы на разработку, обратите внимание на правила переноса этих вычетов. В Чехии налогоплательщики могут переносить вычеты на разработку на три года вперед, поэтому планируйте дату выпуска продукта так, чтобы успеть воспользоваться накопившимися вычетами.

2. Отсрочка уплаты налога

Что за льгота? Вы не платите налог на прибыль, пока не решите распределить дивиденды.

Где применяется (примеры) — Эстония, Грузия.

Актуально для холдинговых компаний, венчурных фондов, инвестирующих в IT и GameDev, центров накопления затрат, особенно затрат не на разработку ПО (например, затрат на рекламу и закупку трафика).

Детали

Обычно налог на прибыль уплачивается ежегодно. Например, в течение нескольких месяцев после окончания 2024-го компания уплачивает налог с прибыли, полученной в 2024 году. После окончания 2025-го — с прибыли, полученной в 2025 году, и так далее.

Пример

Если компания получает прибыль в размере 500 тысяч долларов за 2024 год, в Эстонии или Грузии эта компания не обязана платить налог на прибыль до тех пор, пока не распределит дивиденды.

Эффект этой налоговой льготы носит временный характер. Компания не облагается налогом на прибыль до того момента, пока не распределит дивиденды. Это означает, что компания может реинвестировать прибыль в бизнес и активы, не уплачивая налог на прибыль. Компании таким образом стимулируются к приобретению новых активов.

Это позволяет, например, создать холдинговую компанию в Эстонии или Грузии и приобретать на нее новые активы: акции других компаний, опционы на акции, другие финансовые инструменты, новые объекты интеллектуальной собственности (ИС) и другие активы, которые позволят масштабировать ваш бизнес.

3. Снижение налога в рамках IP-Box режима

Что за льгота? Налог на прибыль уменьшается за счет применения сниженной ставки или сокращения налоговой базы.

Где применяется (примеры) — Кипр, ОАЭ, Казахстан.

Актуально для компаний, одновременно занимающихся разработкой и публикацией/лицензированием игр/ПО.

Детали

Это механизм, позволяющий снизить налог на прибыль для компаний, разрабатывающих ПО в данной юрисдикции. Каждая юрисдикция предоставляет конкретные способы сокращения налога:

- в Казахстане налоговая база сокращается на 100%;

- в Республике Кипр налоговая база сокращается на 80%;

- в ОАЭ применяется ставка налога на прибыль — 0%.

Эти налоговые льготы применяются только к части прибыли, полученной за счет использования ИС. Эта часть определяется на основе коэффициента связи (nexus ratio) — соотношения квалифицированных затрат на разработку и общих затрат на разработку.

Формула коэффициента связи

NR = (CQ * 130%) / CT, где

- NR – коэффициент связи;

- CQ – квалифицированные затраты на разработку (например, зарплата разработчиков; расходы на аутсорсинг разработки независимым подрядчикам и т. д.);

- CT – общие затраты на разработку, понесенные компанией (квалифицированные расходы на разработку + все остальные расходы на разработку).

Иными словами, разработка ПО силами сотрудников, работающих по найму, или силами независимых подрядчиков увеличивает коэффициент связи. Покупка прав на готовое ПО или передача разработки аффилированным лицам снижает коэффициент. В любом случае он не может превышать единицу.

После расчета этого коэффициента прибыль, полученная за счет ИС, умножается на коэффициент связи. Результат — доля прибыли, которая подпадает под налоговую льготу.

Пример

Если коэффициент для компании в ОАЭ составляет 80%, а компания получает прибыль в размере 1 млн долларов (с учетом затрат), то ставка налога 0% будет применяться к 80% от этой суммы, то есть к 800 тысячам долларов. Оставшаяся сумма в размере 200 тысяч будет облагаться по ставке 9%.

Чтобы упростить процесс расчета налога, мы разработали простой инструмент на базе таблиц, который поможет понять принцип IP-box режима. Его можно найти тут.

Эффект этой налоговой льготы заключается в снижении фактически уплачиваемого налога на прибыль. Однако у нее есть и недостатки:

- требует более сложного и бюрократического учета;

- доступна только компаниям, несущим затраты на разработку (зарплаты сотрудников, независимые разработчики);

- компания должна получать доход только от ИС (например, роялти).

***

Мы рассмотрели три наиболее популярных вида налоговых льгот для IT и GameDev компаний, но в целом их существенно больше.

Не можем не оговориться: каждая юрисдикция имеет свои особенности, и выбор оптимальной стратегии зависит от специфики вашего бизнеса. Консультация с экспертами поможет вам разработать индивидуальный план, максимизирующий преимущества налоговых льгот для вашей компании.

Комментарии

Ответить