Игровой бизнес последние полтора года переживает инвестиционный бум. Такое мнение высказывает Digi-Capital в своем последнем отчете. С января 2018 по июнь 2019 инвесторы вложили в игровые компании рекордную сумму в $9,6 млрд.

В начале материала — краткая выжимка, а затем — детали с графикой.

Выжимка

- сейчас — рекордное время по числу инвестиций в игровые компании;

- больше всего инвестиций вкладывается в технологии и ММО/MOBA-проекты;

- при этом число инвестиций в киберспорт сокращается;

- рост инвестиций — следствие продолжающегося роста рынка и его природы, согласно которой хиты «получают все» (инвесторы видят, как выстреливают даже инди-команды и идут вкладываться);

- вопреки рекордным инвестициям, сделок по поглощению/слиянию в последние полгода очень мало (на уровне 2010-2011 годов);

- также очень мало в последние время IPO;

- оба фактора могут быть свидетельствами того, что развитие рынка замедлилось и инвесторы не могут/не хотят выходить из сделок так же быстро, как пару лет назад.

Рекордное время

Из упомянутой во вступлении суммы в $9,6 млрд — $5,8 млрд было вложено за прошлый год, а оставшиеся $3,8 млрд — за первые шесть месяцев нынешнего.

В сумме это — столько же, сколько было инвестировано в игровой бизнес за предыдущие пять лет (с 2013 по 2017 года включительно).

Если такие темпы роста сохранятся до конца года, то суммарные инвестиции за 2018-2019 окажутся больше, чем за предыдущие восемь лет.

По числу сделок нынешнее время рекорды не бьет, но по их объему — к пороговому значению точно приближается.

Во что инвестируют

Из указанной суммы в $9,6 млрд наибольшие деньги вкладывались:

- в технологии (игровой стриминг, движки и так далее);

- ММО/MOBA-проекты;

- мобильные игры;

- игры для PC/консолей

- киберспорт.

Важно: даже в рамках периода в 18 месяцев поведение инвесторов сильно меняется. Например, в 2019 году сократилось число траншей в мобайл и киберспорт. Зато интерес венчурных ангелов к ММО/MOBA и проектам для PC/консолей, наоборот, подрос.

Откуда такая динамика

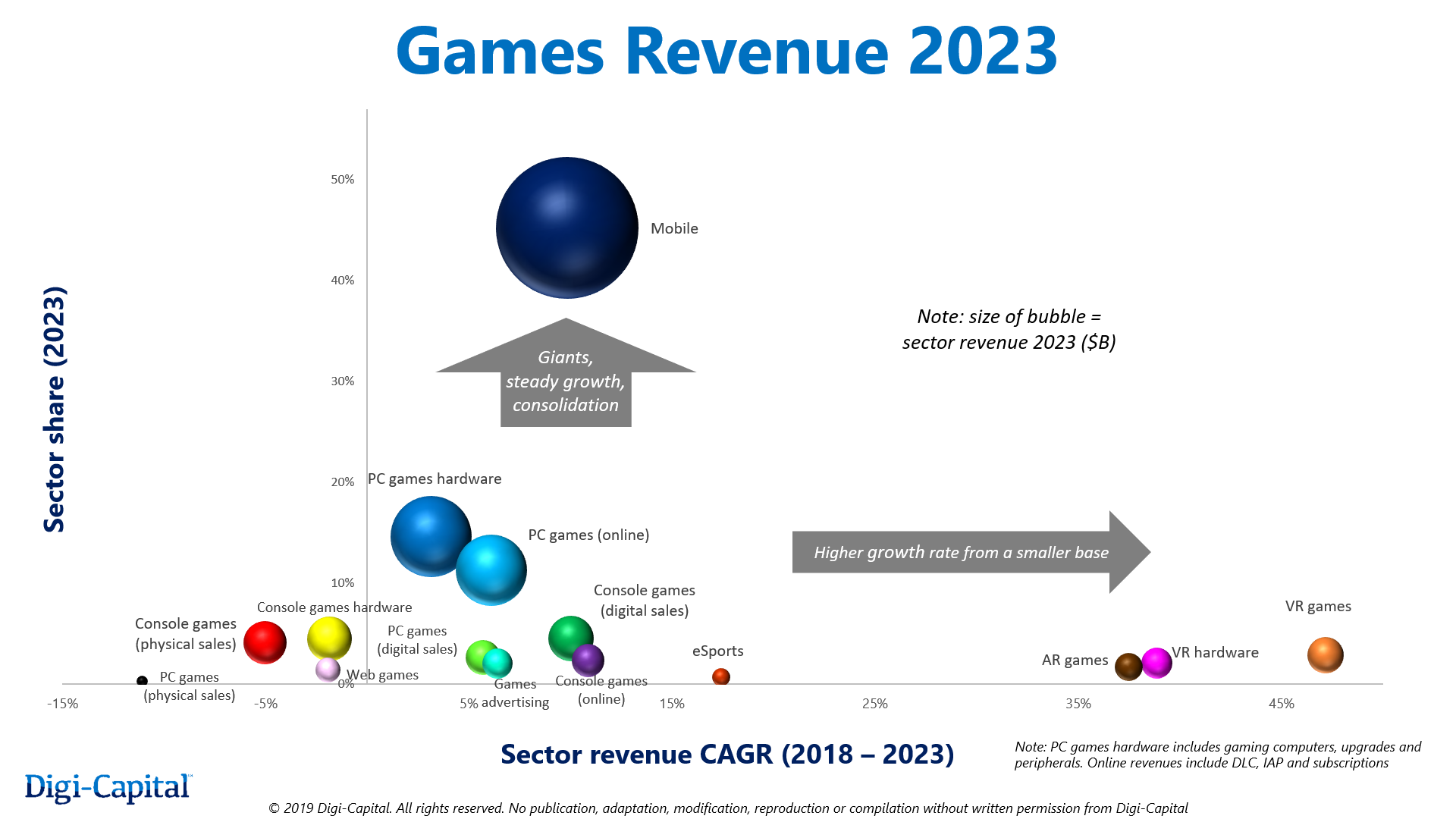

Рост инвестиций в Digi-Capital объясняют продолжающимся увеличением игрового рынка. По прогнозу аналитической платформы, совокупная выручка игрового рынка (софт и железо) в 2023 году достигнет $200 млрд. И инвесторы заинтересованы в получении на этом рынке места.

Несмотря на то, что рынок очень консолидирован (за 10 ведущими компаниями ¾ всей выручки), а успех на нем очень сложно спрогнозировать, он остается лакомым куском, поскольку даже независимые небольшие команды могут достигнуть на нем очень высоких результатов, выпустив всего один или несколько хитов.

На диаграмме ниже представлено, как в Digi-Capital видят распределение игровых продаж в 2023 году. Удивляет вера аналитиков в VR-сегмент. Они считают, что выручка с VR-софта через пять лет будет на уровне цифровых продаж консольных тайтлов.

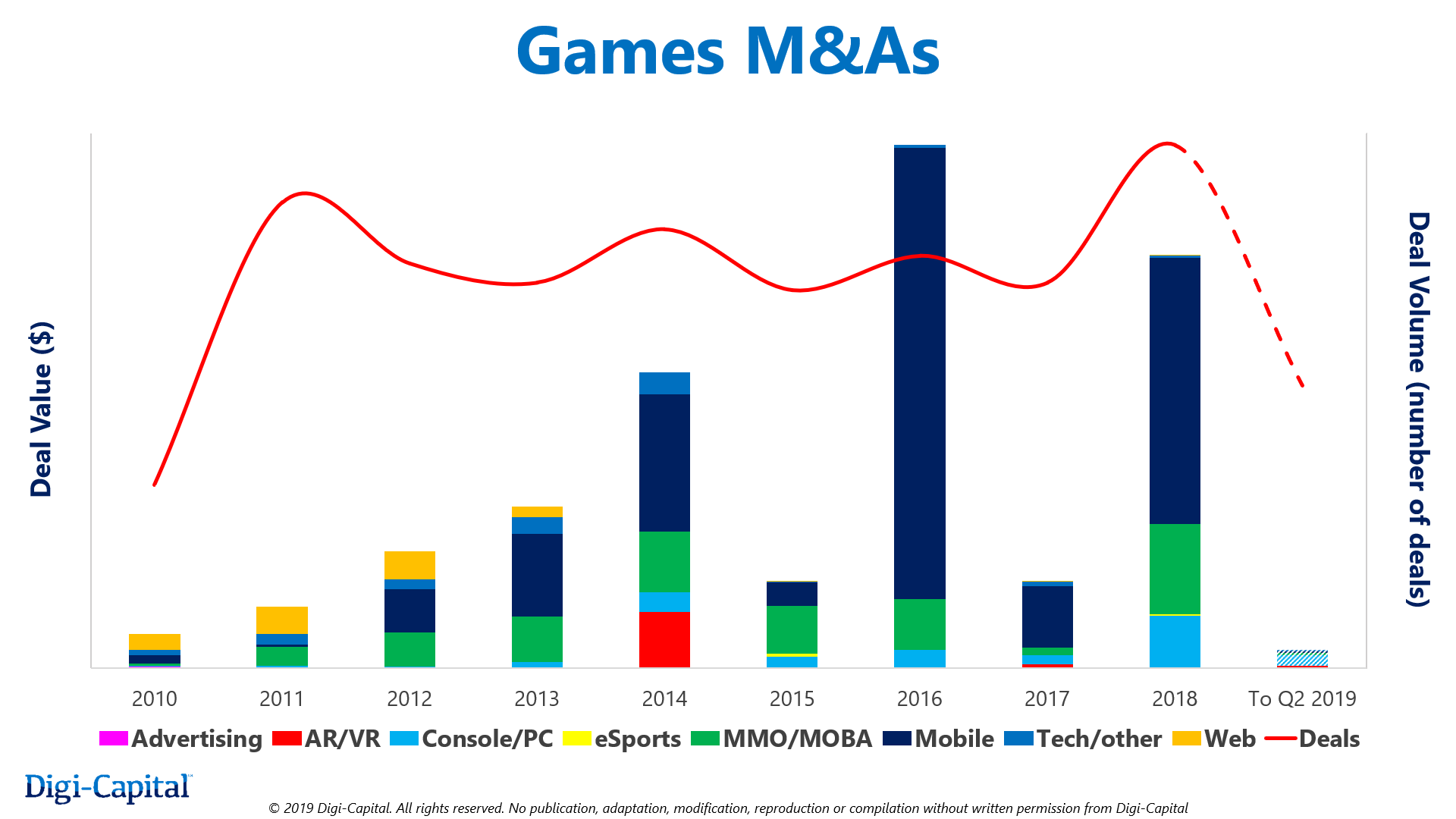

Сделки и поглощения

В 2018 году на игровом рынке было проведено сделок и поглощений на сумму в $22,4 млрд. Однако в этом отношении 2019 год оказался очень слабым. Аналитики насчитали сделок не более, чем на $1 млрд.

Последние пять лет большая часть сделок приходилась на мобильный сегмент. Однако в нынешнем их объем спустился до уровня 2010-2011 годов, когда мобайл делал свои первые шаги.

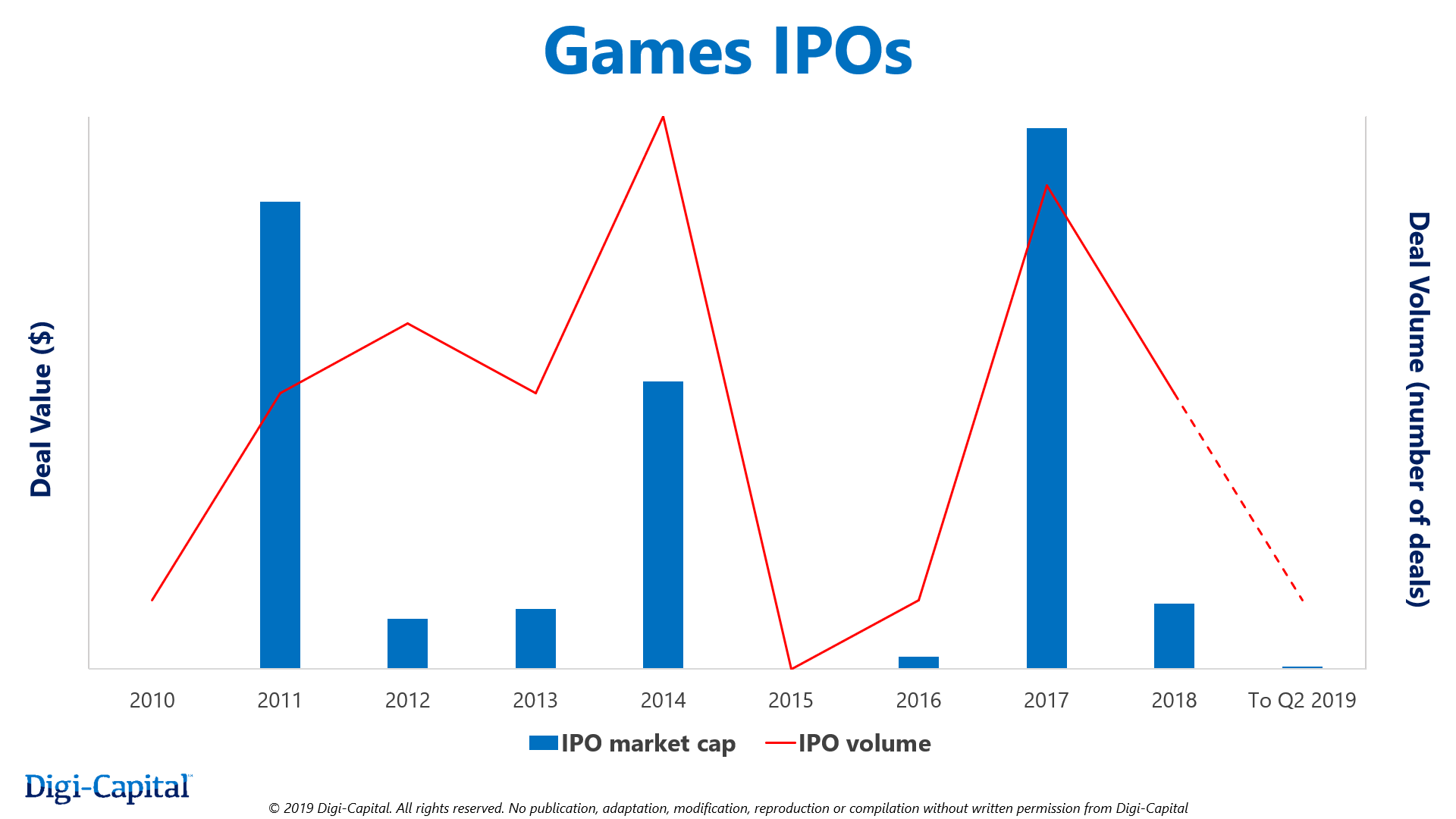

Первичное размещение акций на фондовом рынке

На биржу игровые компании выходят относительно редко. Digi-Capital вообще видит устойчивый паттерн на рынке. После каждого богатого на IPO года идут два тихих. Так происходит и сейчас.

После 2017 года, когда свои акции на бирже разместили Netmarble Games, Pearl Abyss и целая группа скандинавских компаний, включая Rovio и Remedy Entertainment, на фондовом рынке — затишье.

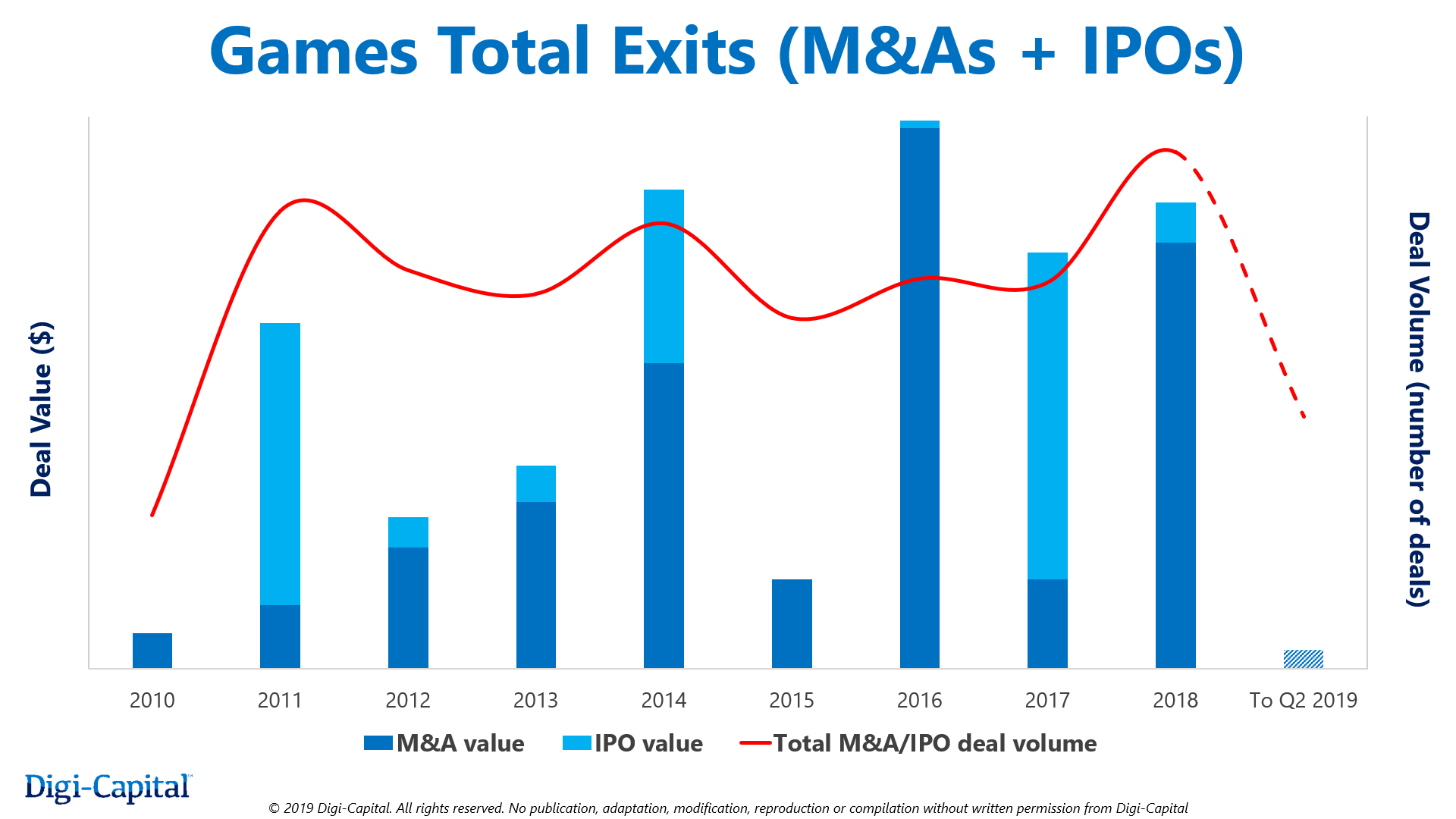

История нереализованного капитала

Последние три года (2016-2018) были рекордными по «экзитам» или «выходам». То есть, по ситуациям, когда инвесторам возвращаются средства (последнее происходит при продаже компании или при выходе на биржу).

Однако в 2019 году ситуация сильнейшим образом изменилась. Игровой рынок по объемам возвратов вернулся на уровень 2010 года, когда их почти не было.

Из-за этого рынок столкнулся с большим количеством так называемого «нереализованного капитала». Речь о разнице между текущей и первоначальной стоимостью актива. Нереализованной она является ровно до тех пор, пока инвестор не продаст актив, тем самым зафиксировав — заработал он или, наоборот, потерял на сделке.

Иными словами, сейчас по каким-то причинам инвесторы не выходят из сделок. Это формально значит, что они пока в минусе.

Самая значительная разница между потенциальной текущей стоимостью и первоначальной:

- у киберспортивных активов (в 292 раз меньше, чем было вложено);

- у технологий (в 31 раз меньше);

- у мобильных игр (в 29 раз меньше);

- у MMO/MOBA (в 20 раз меньше).

Это необязательно значит фактические потери. Скорее, это говорит о замедлении темпов роста рынка, а вместе с тем о неготовности инвесторов так же быстро, как и раньше, выходить из сделок.

Также по теме:

- Digi-Capital: в 2018 году в игровые компании вложили вдвое больше, чем годом ранее

- Digi-Capital: к 2020 доходы от мобильного рынка вырастут до $48 млрд

- AR/VR-стартапы за год привлекли $3,6 млрд

Комментарии

Ответить