Сколько было инвестировано в игровые компании? На какие страны пришлась основная часть сделок? Сильно ли повлиял коронавирус на планы игровых компаний расширять инвестиционный портфель? Об этом и многом другом — в финансовом отчете по рынку за первый квартал 2020 года.

Материал подготовил Сергей Евдокимов, инвестиционный аналитик MRGV и автор телеграмм-канала Gaming — M&As and Investments. Оригинал на английском можно найти здесь. Мы предлагаем русскую версию материала.

Сергей Евдокимов

Главное

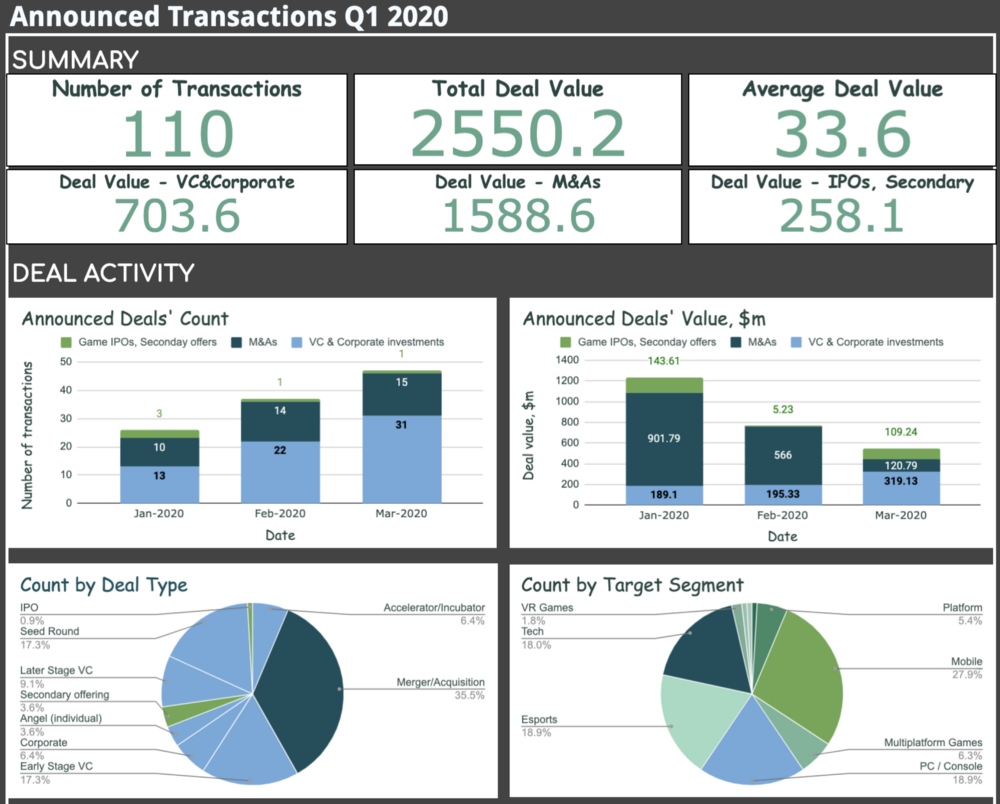

- За первый квартал 2020 года в игровые компании было инвестировано $700 млн. Это на 63% меньше, чем годом ранее за аналогичный срок (бралось среднее значение за первое полугодие 2019-го).

- Более 65% всего объема привлеченного финансирования пришлось на США.

- Рынок приобретений, наоборот, вырос. За квартал было приобретено игровых компаний (или долей в них) на сумму в $1,6 млрд.

- Рынок игровых IPO в первом квартале почти замер. На фондовый рынок за отчетный период вышла только одна компания, связанная с геймдевом.

- Скорее всего, венчурная активность снизится в течение следующих 3-6 месяцев.

- 2020 год может стать пиковым по количеству M&A-сделок относительно двух предыдущих лет.

- За последнее десятилетие игровой сегмент фондового рынка впервые столкнется с нарушением цикличности. Возможно, он покажет один из худших результатов с 2010-го.

Дисклеймер: данные базируются только на раскрытых сделках, поэтому рекомендуем сосредоточить внимание на относительных значениях.

Сводка по раскрытым сделкам (слияния, приобретения, публичные размещения и кампании по привлечению средств) за первый квартал 2020-го (данные можно выгрузить по ссылке)

Нынешняя ситуация на рынке

Ситуация на рынке инвестиций в игровые компании

2019 год был рекордным в плане игровых инвестиций. За двенадцать месяцев в игровые бизнесы было вложено $7,2 млрд. Из этой суммы $3,8 млрд пришлось на первое полугодие (по $1,9 млрд на квартал).

Первый квартал 2020 года оказался в инвестиционном плане гораздо слабее. Суммарно за три месяца в игры было вложено $0,7 млрд. Это в 2,7 раза меньше, чем за тот же срок годом ранее.

Самые крупные раунды пришлись на двух калифорнийских единорогов:

- после покупки FoxNext у Disney за $250 млн разработчик и издатель Scopely привлек $200 млн от внешних инвесторов. Эта сделка прошла в рамках серии D, которая в финале достигла $400 млн, исходя из оценки всей компании в $1,9 млрд.

- онлайновая игровая платформа Roblox привлекла в серии G сумму в $150 млн. Лид-инвестором по сделке выступил фонд Andreessen Horowitz, специализирующийся как раз на инвестировании на поздних этапах. Всю компанию в результате сделки оценили в $4 млрд.

В целом, основная часть игрового венчурного капитала оказалась сосредоточена в США. 20 сделок (около $428 млн из всего объема в $704 млн) пришлись на Калифорнию, еще 10 сделок (порядка еще $40 млн) — на другие штаты Америки.

Отметим, что сделка по покупке FoxNext Games оценивается в $250 млн

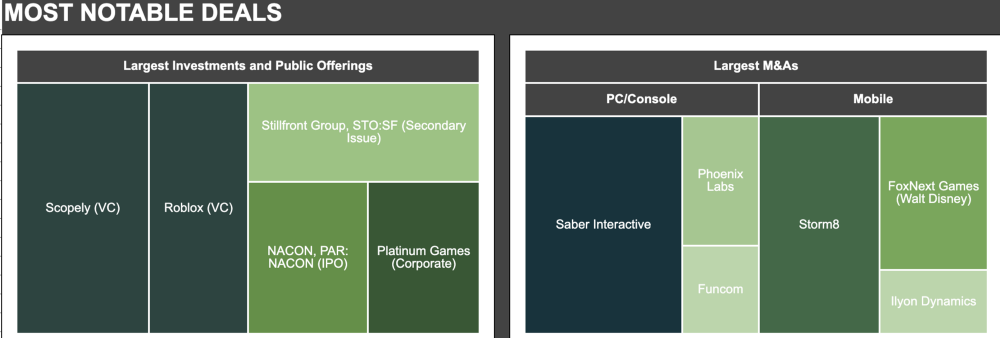

Ситуация на рынке игровых слияний и поглощений

Объемы слияний и поглощений в первом квартале значительно выросли. M&A-сделок в первые три месяца года было совершено на сумму в $1,6 млрд. Для сравнения, это на $600 млн больше, чем за все первое полугодие 2019 года.

Самые крупные поглощения пришлись на шведские видеоигровые холдинги:

- Stillfront Group AB приобрела калифорнийскую студию по разработке мобильных игр Storm8 за $300 млн. Дополнительные $100 млн могут быть выплачены владельцам, если EBIT компании достигнет целевых показателей в 2020 и 2021 годах.

- Embracer Group AB (бывшая THQ Nordic AB) купила Saber Interactive, разработчика консольных игр со штаб-квартирой в США. Сумма сделки — $150 млн. Еще $375 млн будет выплачено, если компания выполнит ряд требований. К слову, Embracer Group AB — очень активный покупатель. За последние 12 месяцев компания совершила более восьми сделок.

Ситуация на рынке игрового IPO

Вот уже десять лет на рынке игрового IPO наблюдалась цикличность. Один «сильный» год сменялся двумя «слабыми» (в плане объема привлеченного финансирования путем размещения акций на бирже). Последним рекордным годом был 2017-й. За ним следовали 2018-й и 2019-й, которые можно охарактеризовать как «тихие».

Предполагалось, что 2020-й покажет в плане привлеченных средств и количества выходов рост. Однако этого может не случиться, если сохранится тот же тренд, что наблюдался в первом квартале.

Дело в том, что за январь-март на фондовый рынок вышла только одна компания, связанная с видеоиграми, — NACON. Ранее она была подразделением игровой BigBen Interactive. Сейчас NACON занимается производством игровых аксессуаров, а также разработкой и изданием игр.

В ходе первичного размещения акций, которое состоялось 4 марта, компания привлекла $109 млн.

Если говорить про фондовый рынок, то стоит отметить дружеское поглощение базирующейся в Осло студии Funcom со стороны Tencent. Китайская компания выкупила 67,55% шведской публичной компании, торгующейся на осакской (OSE: FUNCOM) бирже. Сделка была одобрена 25 марта.

***

Если рассматривать рынок инвестиции в игровой сектор как совокупность венчурных и внутрииндустриальных сделок, то он в первом квартале не показал падения на фоне пандемии. Такая рыночная активность, происходящая вопреки спаду всей мировой экономики, объясняется тем, что сделки закрываются долго. Проще говоря, многие сделки, анонсированные в марте, обсуждались и оформлялись задолго до спада.

Прогнозы

Прогноз по венчурным сделкам

В следующих месяцах стоит ожидать падения числа венчурных сделок. Скорее всего, фонды сфокусируются на поддержке компаний из своего инвестиционного портфеля. Это связано со следующими факторами:

- макроэкономическая нестабильность, обусловленная высокой волатильностью цены на нефть и внезапным ростом безработицы из-за распространения коронавируса;

- сокращение числа личных встреч, что затрудняет поиск партнеров и процесс согласования сделок;

- отсрочки при регистрациях компаний и одобрениях сделок со стороны государственных регуляторов;

- сложности при проведении комплексной юридической и коммерческой проверки, которые влияют на качество сделок.

Прогноз по стратегическим сделкам

Стратегические инвесторы, чье финансовое положение укрепилось и которые сейчас наблюдают рост игровых продаж, могут отреагировать на ситуацию иначе. Возможно, они увеличат свои доли в перспективных игровых компаниях, чья стоимость на фоне общей нестабильности снизилась.

Впрочем, не стоит ждать моментального роста активности на уровне корпоративного инвестирования. Дело в том, что большей части игровых корпораций потребуется время на:

- определение последствий падения и высокой волатильности котировок ценных бумаг;

- оценку возможных задержек в производстве и выпуске новых тайтлов;

- отладке рабочих процессов в условиях удаленки;

- оценку изменившегося поведения игроков.

Безусловно, некоторая часть стратегических инвесторов откажется от сделок и сосредоточится на существующем портфеле.

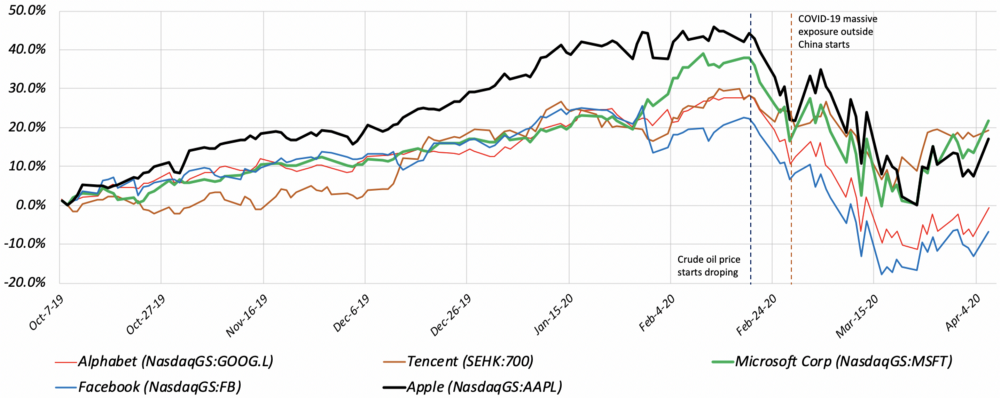

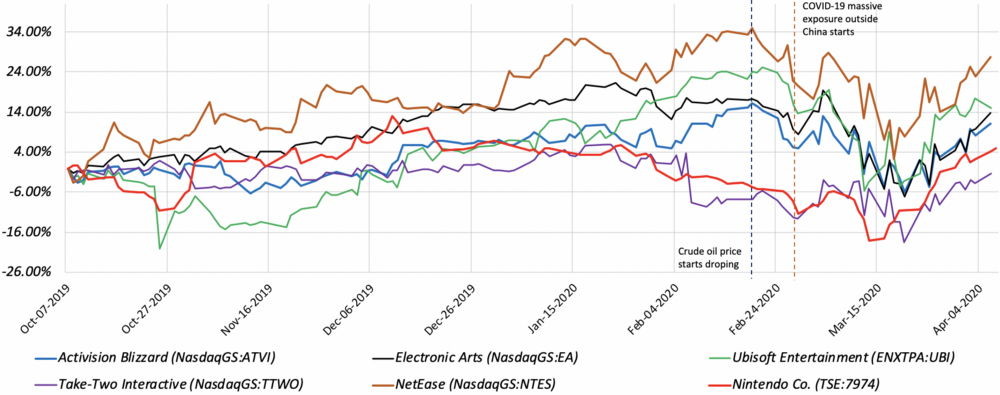

Прогноз по активности на фондовом рынке

Итак, нам стоило ждать роста активности на рынке игрового IPO в 2020 году… Но, к сожалению, этого не случилось: фондовый рынок столкнулся с гигантской волатильностью. В конце февраля все развлекательные игровые компании зафиксировали падение стоимости акций, за которым последовал небольшой постепенный рост (по крайней мере, он наблюдался последние недели — 20 марта — 5 апреля).

Динамика стоимости акций большой экосистемы сильно влияет и на игровой сектор

Сейчас рынок находится в подвешенном состоянии из-за падения цен на нефть и пандемии, которые перестроили расписание по IPO на весь год. Если рынок стабилизируется во втором квартале, многие компании решат выйти на фондовый рынок уже этой осенью. Но в любом случае этот год уже является ожившим кошмаром для публичных компаний, опасающихся того, что макроэкономический спад насторожит многих инвесторов.

Динамика стоимости акций крупнейших видеоигровых издателей и разработчиков

Есть ли свет в конце туннеля?

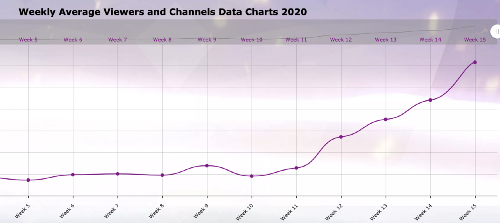

Во-первых, мы наблюдаем значительный подъем интереса к видеоиграм в связи с увеличением их продаж, проводимого в них времени, роста популярности стриминга и так далее. Чем больше людей прибегают к самоизоляции и знакомятся с миром цифровых развлечений, тем больше игроков, в том числе платящих. Возможно, это приведет к значительному увеличению активно играющей аудитории. Иными словами, мы имеем дело не с кратковременным изменением ситуации, а с долговременными последствиями.

Потребление игрового контента, в целом, считается устойчивым к экономическим спадам. Во время экономических рецессий игроки сокращают второстепенные расходы, оставляя только самые доступные и дешевые развлечения. Учитывая, что видеоигры — один из самых дешевых видов развлечений, игровые продажи могут увеличиться в среднесрочной и долгосрочной перспективах.

Во-вторых, M&A-активность, скорее всего, продолжит расти. К примеру, недавно Embracer Group привлекла $164 млн путем выпуска дополнительных акций на биржу. Как сообщила компания, эти деньги пойдут на дальнейшую покупку разработчиков и издателей видеоигр.

Нуждающиеся в привлечении капитала стартапы, как и испытывающие проблемы студии могут оказаться на мушке у компаний, заинтересованных в новых активах или сотрудниках. Причем их относительно снизившаяся цена в нынешних условиях будет очень привлекательна для потенциальных инвесторов.

В-третьих, нынешняя венчурная индустрия более устойчива и ликвидна, чем ранее. Сейчас на рынке есть как непрофильные венчурные фирмы, заинтересованные в инвестировании в игры, так и корпоративные венчурные фонды, готовые вкладывать в игровые стартапы. Мы также наблюдаем развитие вторичного рынка ценных бумаг.

Есть новость? Поделитесь с нами, напишите на press@app2top.ru

Комментарии

Ответить