Юридическая компания Prospectacy подготовила масштабный материал, посвященный налогообложению иностранных доходов в России. В нем затронуты темы контролируемых иностранных компаний, того, как рассчитывать по ним прибыль и уплачивать налог (а также, что изменилось в этих правилах в марте).

Кристина Куртаева — Senior Tax Adviser в Prospectacy

Сегодня практически каждый российский предприниматель, так или иначе связанный с иностранным капиталом, сталкивается с вопросами о налогообложении иностранных доходов в РФ. Россия в последние 5-6 лет взяла активный курс на борьбу с выводом средств за границу и уклонением от уплаты налогов. Особенно пристальное внимание налоговиков сегодня сосредоточено на тех, кто владеет иностранными компаниями, являющимися контролируемыми. Законодательство в этой сфере ежегодно обновляется, требования и ответственность за нарушения законодательства ужесточаются, поэтому крайне важно ответить на вопрос: сколько налогов придется заплатить за владение иностранным бизнесом.

Что такое контролируемая иностранная компания и контролирующее лицо?

Начнем с основных понятий, а именно, рассмотрим, что же такое контролируемая иностранная компания.

Контролируемая иностранная компания (КИК) – это иностранная компания или структура без образования юридического лица (ЮСБОЮЛ), не являющаяся российским налоговым резидентом, но контролируемая резидентом РФ или другими словами, контролирующим лицом.

Согласно ст. 25.13 НК РФ, физическое или юридическое лицо может стать контролирующим при выполнении одного из следующих критериев:

- резидент РФ имеет долю участия в иностранной компании, которая составляет более 25%;

- резидент РФ имеет долю менее 25%, но более 10%, при том, что совокупная доля участия в зарубежной компании других резидентов РФ более 50% и доля каждого из них также более 10%. Важно обратить внимание, что «доля участия» может быть не только прямой, но и косвенной. Расчет косвенной доли участия определяется в соответствии с положениями статьи 105.2 НК РФ. Практические расчеты доли косвенного участия также будут представлены в рамках данной статьи;

- резидент РФ, не имеет доли участия в иностранной компании, но осуществляющий контроль над ней в своих интересах или в интересах своего супруга и несовершеннолетних детей. На практике данный критерий является самым спорным, так как из определения видно, что оно очень субъективно, поэтому потерять статус контролирующего лица, осуществляя при этом контроль в отношении иностранной компании вряд ли представляется возможным. В связи со спорностью данного критерия перед налоговыми органами открываются большие возможности переквалификации физических лиц-резидентов РФ в контролирующих лиц. Чтобы избежать лишних вопросов со стороны налоговиков, лучше самостоятельно признать себя контролирующим лицом при наличии любых сомнений и разобраться в обязанностях, которые это налагает.

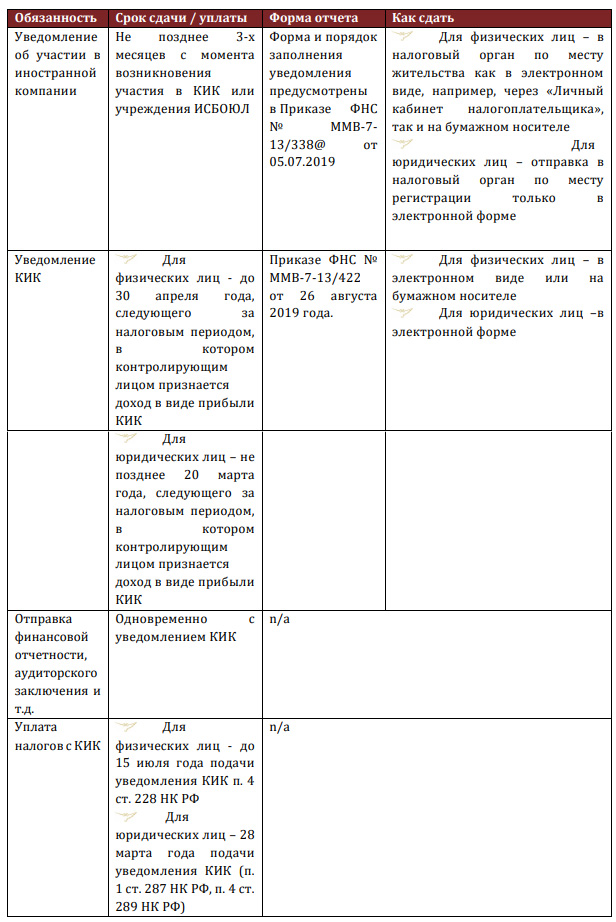

Какие есть обязанности у контролирующих лиц?

К обязанностям собственников КИК относятся:

- своевременно информировать налоговую инспекцию о начале (завершении) участия в КИК;

- своевременно уведомлять налоговую инспекцию о наличии КИК и ее деятельности;

- направлять в налоговую инспекцию необходимые документы вместе с уведомлением КИК, в частности, финансовую отчетность или аудиторское заключение;

- отвечать на требования налоговых органов и предоставлять запрашиваемую отчетность;

- вовремя уплачивать налоги с прибыли КИК.

На практике больше всего вопросов возникает при подаче уведомления КИК, так как в данном отчете происходит раскрытие информации о прибыли (или убытке) КИК и именно с этой суммы прибыли налоговая инспекция будет ждать уплату налога и в той доли, которой владеет контролирующее лицо. Один из самых важных вопросов – когда именно признается доход в виде прибыли КИК? Датой получения дохода в виде прибыли КИК признается 31 декабря календарного года, следующего за налоговым периодом, на который приходится дата окончания периода, за который в соответствии с личным законом иностранной контролируемой компании составляется финансовая отчетность.

Таким образом, если финансовый год у контролируемой иностранной компании закончился 31 декабря 2021 года, то доход от деятельности будет признаваться на 31 декабря 2022 года, а уведомление о КИК необходимо подать уже в 2023 году.

Ниже схематично представлен алгоритм действий, производимых контролирующим лицом (физическим лицом – резидентом) с момента возникновения участия в КИК.

Как рассчитать прибыль КИК?

На этот вопрос поможет ответить статья 309.1 НК РФ, в которой установлены правила расчета прибыли КИК. В соответствии с этой статьей прибыль (убыток) КИК рассчитывается:

- по данным ее финансовой отчетности, составленной в соответствии с личным законом такой компании за финансовый год;

- или gо правилам, установленным настоящей главой для налогоплательщиков – российских организаций (речь идет о главе 25 НК РФ).

При этом, чтобы иметь возможность рассчитать прибыль КИК по иностранной финансовой отчетности должно выполняться одно из двух условий (п. 1.1 ст. 309.1 НК РФ):

- постоянным местонахождением КИК является иностранное государство, с которым имеется международный договор Российской Федерации по вопросам налогообложения, кроме государств из «черного списка»; или

- в отношении финансовой отчетности представлено аудиторское заключение, которое не содержит отрицательного мнения или отказа в выражении мнения.

Можно ли уменьшить прибыль КИК?

При расчете прибыли КИК нужно также иметь в виду, что закон позволяет вычитать из прибыли КИК некоторые суммы (п. 1 ст. 25.15 НК РФ):

- выплаченные КИК дивиденды или распределенная ИСБОЮЛ прибыль;

- дивиденды, источником выплаты которых являются российские организации, если контролирующее лицо этой КИК имеет фактическое право на такие доходы;

- убытки прошлых лет – согласно п. 7 ст. 309.1 НК РФ убытки можно переносить на будущие налоговые периоды, но для применения данного вычета, чтобы контролирующее лицо представило уведомление о КИК за период, в котором был получен убыток.

- кроме того, п. 3 ст. 309.1 НК РФ предусмотрены другие специфические виды доходов, которые можно вычитать из прибыли КИК, а именно:

- доходы в виде сумм от переоценки и (или) обесценения долей в уставном капитале организаций, паев, ценных бумаг, производных финансовых инструментов по справедливой стоимости;

- доходы в виде сумм доходов от реализации или иного выбытия долей в уставном (складочном) капитале (фонде) организаций, паев, ценных бумаг и расходов, признанных при выбытии указанных активов в составе прибыли (убытка) КИК до налогообложения (с учетом п. 3.1 ст. 309.1 НК РФ);

- доходы в виде сумм прибыли (убытка) дочерних (ассоциированных) организаций (за исключением дивидендов);

- доходы в виде сумм расходов на формирование резервов и доходов от восстановления резервов.

Важные нюансы при расчете и уплате прибыли КИК.

- Конвертация прибыли в рубли. В налоговой декларации прибыль должна быть указана в рублях. Для конвертации иностранной валюты в рубли используется «средний курс». В соответствии с разъяснениями Минфина среднее значение курса иностранной валюты к рублю определяется налогоплательщиком самостоятельно как среднее арифметическое значение курса иностранной валюты к рублю Российской Федерации, устанавливаемого Центральным банком Российской Федерации за все дни в соответствующем периоде, за который составлена финансовая отчетность (Письмо Минфина России № 03-12-11/2/7395 от 10 февраля 2017 года).

- При подаче уведомлений контролирующее лицо обязано приложить финансовую отчетность, подтверждающую расчет прибыли (или убытка). Если не приложить отчетность, уже предусмотрены штрафы.

- Контролирующее лицо должно приложить подтверждающие документы для уплаты налогов иностранной компанией при снижении налога на прибыль в Российской Федерации.

- При применении положений международных договоров о двойном налогообложении резиденты России также должны приложить свидетельство о резидентстве иностранной компании и свидетельство о том, что доход иностранной компании не является пассивным.

Предусмотрены ли исключения?

Хорошей новостью для заинтересованных лиц могут стать предусмотренные законодательством исключения из правил расчета прибыли КИК, которые могут существенно облегчить жизнь владельцев КИК. В рамках этой статьи рассмотрим основные 3 из них, с остальными исключениями можно ознакомиться в статье 25.13-1 НК РФ. Итак, к основным исключениям относятся:

1. Прибыль менее 10 млн руб.

Данная льгота прямо освобождает владельцев КИК от уплаты налогов, если прибыль КИК составила менее 10 млн руб. (п. 7 ст. 25.15 НК РФ).

Однако, данная льгота не влияет на обязанность контролирующего лица предоставлять финансовую отчетность или аудиторское заключение в налоговый орган для подтверждения финансовых показателей. Если до 2021 года это делать не требовалось, то начиная с 2021 года это является обязательным.

Следующее исключение — это:

2. Эффективная ставка не менее 75%.

Прибыль КИК освобождается от налогообложения, если эффективная ставка налогообложения доходов (прибыли) для таких КИК составляет не менее 75% средневзвешенной налоговой ставки по налогу на прибыль организаций.

Необходимо сравнивать именно со средневзвешенной ставкой, поскольку, по общему правилу, налог на прибыль компаний в России составляет 20% (п. 1 ст. 284 НК РФ), но для доходов в виде дивидендов ставка составляет уже 13% (подп. 2 п. 3 ст. 284 НК РФ).

Учитывая, что в России не самые высокие налоги, применение данного исключения может быть распространено.

3. Активная компания

Прибыль КИК освобождается от налогообложения, если такая компания является «активной иностранной компанией». Чтобы быть такой активной компанией, доля пассивных доходов не должна превышать 20%. Перечень пассивных доходов приведен в ст. 309.1 НК РФ, где к ним отнесены такие доходы, как:

- дивиденды;

- процентный доход по займам;

- лицензионные платежи;

- доходы от сделок с долями и операций с недвижимостью;

- доходы от реализации акций (долей) и (или) уступки прав в иностранной организации, не являющейся юридическим лицом по иностранному праву;Доходы от оказания консультационных, юридических, бухгалтерских, аудиторских, инжиниринговых, рекламных, маркетинговых услуг, услуг по обработке информации, а также от проведения научно-исследовательских и опытно-конструкторских работ.

Как вы видите, перечень таких пассивных доходов достаточно широк, и, чтобы считаться активной, компания должна получать не менее 80% доходов от других источников. По остаточному принципу к активным доходам можно отнести, например, реализацию товаров и выполнение работ.

Уплата фиксированного налога

С 2021 года у физических лиц появилось право уплачивать фиксированную сумму в размере 5 млн руб. вместо расчета и уплаты налога с прибыли КИК. При этом сумма налога не зависит от того, сколько КИК имеется у физического лица.

Чтобы перейти на уплату фиксированного платежа КИК, нужно подать уведомление в инспекцию до 31 декабря года, с которого решено принимать фиксированный налог.

Уплачивать фиксированный налог нужно будет в течение 5 лет (3 года для тех, кто решит перейти на такую систему в 2020 и 2021 году). По истечении указанного срока можно будет вернуться к стандартной системе посредством представления уведомления об отказе от уплаты НДФЛ с фиксированной прибыли КИК.

Будет ли данный режим популярным среди предпринимателей пока сложно судить, однако уже сейчас можно привести плюсы и минусы применения данного режима:

Мы рассмотрели плюсы и минусы режима уплаты фиксированного налога КИК, а теперь давайте рассмотрим преимущества владения самим КИК. Обычно к системе регулирования КИК относятся, как к некоторому обременению, которое мешает развивать бизнес, переходя в более гибкие юрисдикции в отношении налогообложения и лишней бюрократии. Однако есть факторы, которые позволяют КИК стать весьма удобным инструментов оптимизации налогов в РФ, в частности для физических лиц. К остальным

Преимущества КИК для физических лиц

- Возможность не платить налог, если прибыль КИК составляет менее 10 млн рублей.

- Возможность зачета расходов в счет уменьшения налоговой базы КИК. КИК вправе вычитать понесенные расходы для целей расчета прибыли, в то время как физическое лицо достаточно ограничено в том, что оно может учитывать в качестве расходов для уменьшения базы. Кроме того, КИК вправе переносить убыток прошлых лет на будущие периоды, что физическое лицо делать не может.

- Более поздние сроки уплаты налога по сравнению с НДФЛ. То есть стандартно при получении доходов в 2021 году обычный налоговый резидент не КИК обязан уплатить налог до 15 июля 2022 года, в то время как КИК будет платить налог с доходов до 15 июля 2023 года или еще позже, если у иностранной компании иные сроки утверждения финансовой отчетности.

Перейдем к практическим ситуациям:

Пример 1. Разработчик программного обеспечения имеет 50% в иностранной компании. Так как у него более 25% доли, мы совершенно точно делаем вывод, что он контролируемое лицо.

Прибыль компании за 2020 год составила 100 млн рулей. Корпоративный налог составил – 200 тыс. рублей.

Решение:

- Прибыль должна быть распределена до 31.12.21

- Уведомление КИК должно быть подано до 30.04.22

- Декларация 3-НДФЛ должна быть подана до 30.04.22

- Налог по декларации составит:

50% * (100,000,000 rubles * 15%) – 200,000 rubles * 50 % = 7 400 000 rubles - Уплатить НДФЛ в бюджет РФ нужно до 15.07.22

Пример 2. Следующая практический пример будет на определение косвенного участия в организации и расчета соответствующего налога.

Физическое лицо – резидент РФ имеет доли в иностранной и российских компаниях, которые в свою очередь также имеют доли в иностранной компании.

Решение:

Для определения косвенного участия необходимо сложить суммы произведений долей прямого участия в последовательности организаций между конечным собственником и контролируемой компанией.

- 20% * 60% + 40% * 80% = 44%

- 200 000 000 рублей * 40% = 80 000 000 рублей – часть прибыли, приходящаяся на российское ООО. Эту сумму необходимо вычесть из расчета, так как она подлежит налогообложению юридическим лицом.

- 200 000 000 * 44% — 80 000 000 рублей * 80% = 24 000 000 рублей – сумма налога к уплате, исходя из доли косвенного участия физ. лица. Если бы у нас были данные о налоге, уплаченным КИК, его также можно было зачесть.

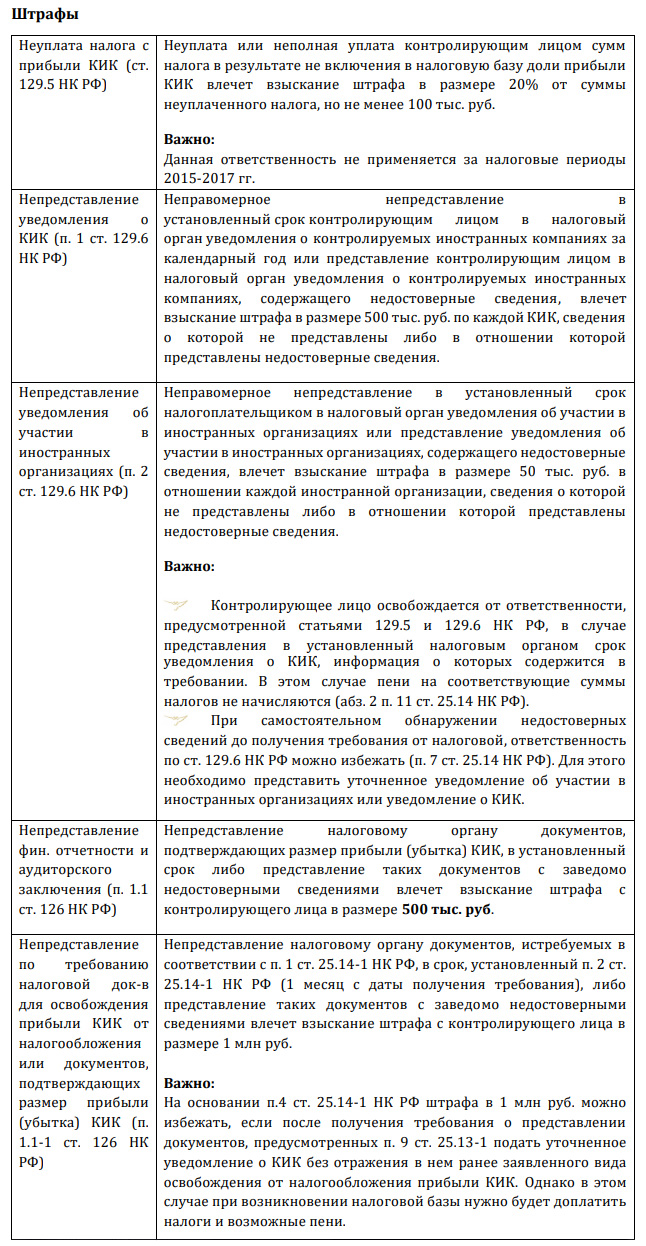

Ответственность за нарушения законодательства о КИК

В завершении статьи предлагаю рассмотреть более подробно, какие предусмотрены штрафы и ответственность за нарушения законодательства о контролируемых иностранных компаниях.

В случае получения требований об уплате штрафов от налоговых органов мы рекомендуем вести с ними диалог, так как процедура предусматривает возможность снижения размеров штрафов в виду смягчающих обстоятельств, содержащихся в п. 1 ст. 112 НК РФ, перечень является открытым. При наличии хотя бы одного смягчающего фактора, размер штрафа подлежит уменьшению не меньше, чем в 2 раза по сравнению с размером, установленным в НК РФ. На практике к смягчающими обстоятельствами могут быть:

- правонарушение совершено впервые;

- не был причинен ущерб бюджету РФ;

- совершение правонарушения вследствие стечения тяжелых личных или семейных обстоятельств;

- совершение правонарушения под влиянием угрозы или принуждения либо в силу материальной, служебной или иной зависимости;

- тяжелое материальное положение физического лица, привлекаемого к ответственности за совершение налогового правонарушения;

- и иные обстоятельства, которые судом или налоговым органом могут быть признаны смягчающими ответственность.

Уголовная ответственность

Кроме штрафов и пени за нарушение налогового законодательства физические лица могут быть также привлечены к уголовной ответственности по ст. 198 Уголовного кодекса Российской Федерации («УК РФ») за неуплату налогов в крупном (2,7 млн. руб.) и особо крупном размере (13,5 млн руб.).

Максимальная мера ответственности по этой статье – лишение свободы на срок до 1 года (по крупному размеру) или до 3 лет (по особо крупному размеру).

Уголовной ответственности можно избежать, если:

- лицо совершило данное преступление впервые;

- и такое лицо полностью уплатило суммы недоимки и соответствующих пеней, а также сумму штрафа в размере, определяемом в соответствии с НК РФ.

Кроме того, уголовная ответственность не наступает за деяния, связанные с неуплатой или неполной уплатой сумм налога в результате невключения прибыли КИК в налоговую базу контролирующего лица:

- в 2016 и 2017 годах – в случае, если контролирующим лицом является организация и ущерб, причиненный бюджетной системе РФ в результате совершения преступления, возмещен в полном объеме;

- в 2016 — 2018 годах – в случае, если контролирующим лицом является физическое лицо и ущерб, причиненный бюджетной системе РФ в результате совершения преступления, возмещен в полном объеме.

К уголовной ответственности могут быть также привлечены руководители организаций или иные лица, уполномоченные на представление в налоговую инспекцию документов от имени организации. Такая ответственность предусмотрена в ст. 199 УК РФ. Пороги для признания неуплаченных сумм налогов крупными и особо крупными отличаются от ст. 198 УК РФ и составляет, соответственно, 15 млн руб. и 45 млн руб.

Максимальная мера ответственности по этой статье – лишение свободы на срок до 2 лет (по крупному размеру) или до 6 лет (по особо крупному размеру).

Ответственности также можно избежать, если:

- лицо совершило преступление впервые;

- и это лицо, либо сама организация полностью уплатили сумму недоимки и соответствующих пеней, а также сумму штрафа в размере, определяемом в соответствии с НК РФ.

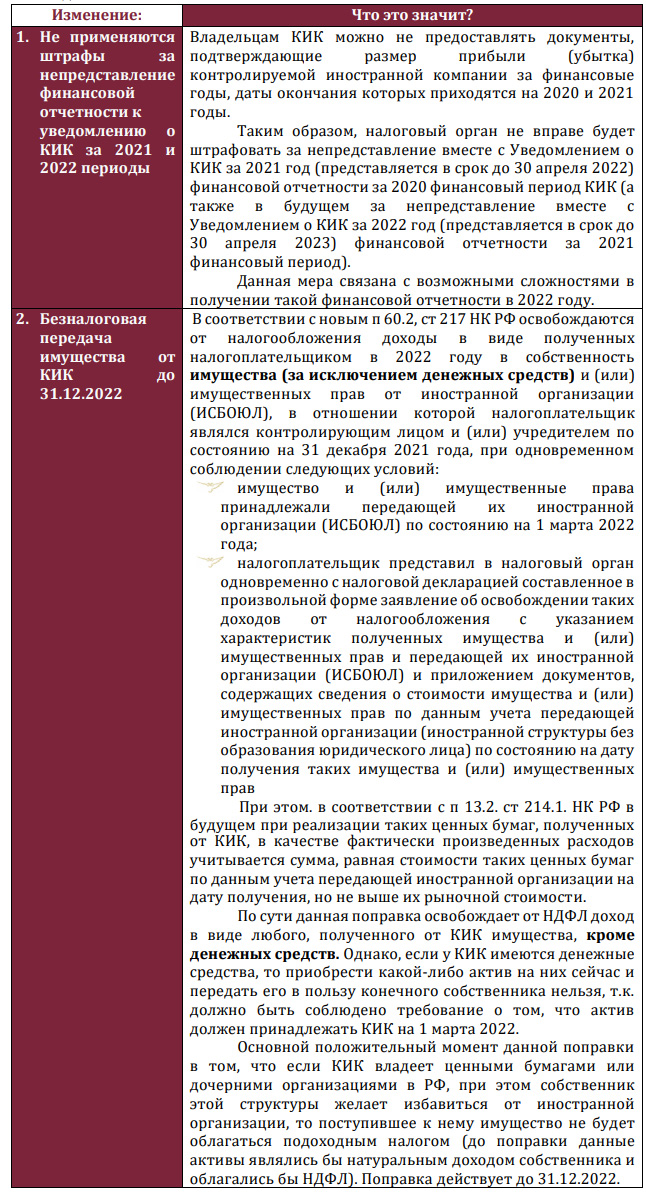

Последние изменения в законодательстве по КИК:

Согласно ФЗ №67 от 26.03.2022 внесены следующие изменения в законодательство по КИК:

Комментарии

Ответить